⌚ #الدولار #يتجه #صوب #الـ #ويسقط #عملات #لقاع #ربع #قرن #والنفط #والذهب #والأسهم #ضحايا #بواسطة #Investingcom #السعودية #Investingcom #منتوف #MANTOWF #ساعات

الدولار يتجه صوب الـ 110 ويُسقط عملات لقاع ربع قرن.. والنفط والذهب والأسهم ضحايا بواسطة Investing.com – السعودية Investing.com

[ad_2]

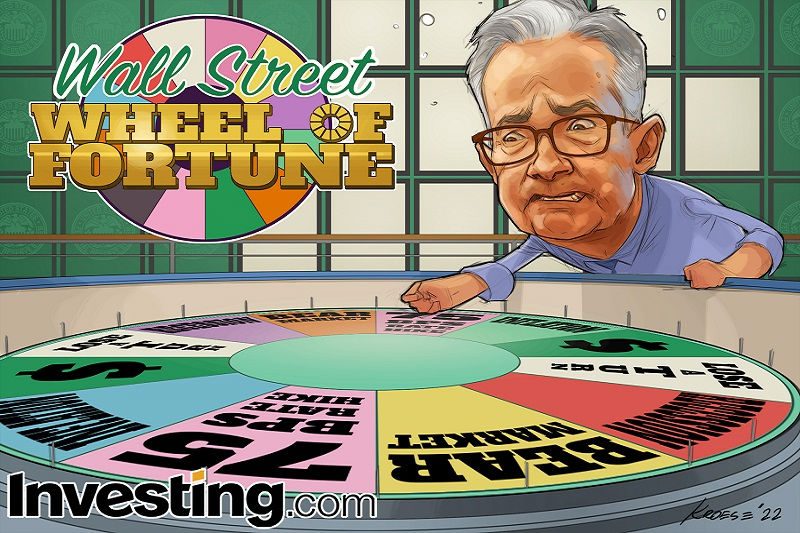

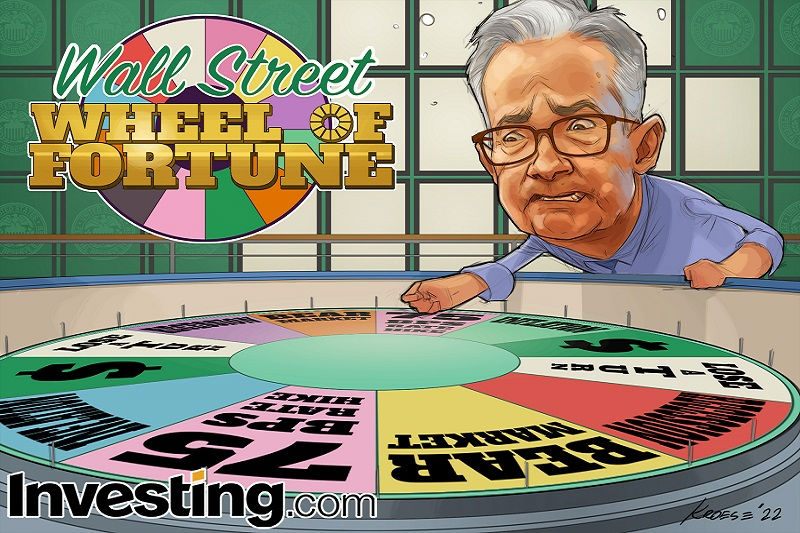

© Investing.com

Investing.com – ألهبت البيانات الاقتصادية التي فاقت التوقعات جنبًا إلى جنب مع تصاعد حدة الأزمات والصراعات السياسية بين القوى الكبرى أداء الأسواق لتنال من الجميع عدى الدولار الذي احتفل بإعادة تسعير الأسواق لقرار الفيدرالي المقبل.

وما بين بيانات الوظائق والبطالة مرورًا بالمخزونات وارتفاع معدلات التضخم سقطت الأسواق في فخ التقلبات العنيفة، وفي المقابل استمر تحليق الدولار في رحلة جديدة صوب مستويات الـ110 نقطة.

ماذا حدث؟

وتراجعت مؤشرات الأسهم الأمريكية للأسبوع الثالث على التوالي، بعد بيانات الوظائف التي لم تنجح بإقناع الأسواق بشأن الخطوة المقبلة التي سيتخذها مجلس الاحتياطي الفيدرالي فيما يتعلق بتوجهات السياسة النقدية.

واجه أطول سلسلة خسائر أسبوعية له منذ منتصف يونيو، وأنهى المؤشر تعاملات نهاية الأسبوع على انخفاض بأكثر من 1%، وانخفضت الأسواق بنهاية تعاملات الجمعة بواقع 1.1% لمؤشري ستاندرد أند بورز 500 ومؤشر جونز، بينما تراجع ناسداك 1.3%.

وارتفعت الأميركية الجمعة بقيادة السندات ذات آجال الاستحقاق القصيرة، فيما أنهى عائد السندات لأجَل عامين التي تعتبر الأكثر حساسية تجاه قرارات السياسة النقدية تعاملات الأسبوع قرب مستوى 3.5% في وقت سابق.

ارتفعت تسليم شهر ديسمبر بنسبة 0.8% أو ما يعادل 13.30 دولار لتصل إلى 1722.60 دولار للأوقية، لكنها انخفضت خلال الأسبوع بنسبة 1.5%.

ورغم التراجع الطفيف لمؤشر الدولار الأمريكي يوم الجمعة الماضي إلا أنه نجح في الإلاق عند أعلى مستوياته خلال 20 عام متجاوزًا مستويات 109.61 بعد الوصول في وقت سابق إلى مستويات 109.72 نقطة.

وارتفع الأمريكي مقابل سلة من 6 عملا رئيسية وسط توقعات بارتفاع أسعار الفائدة بواقع 75 نقطة أساس، بينما انخفض دون سعر التكافؤ، وتراجع فيما استقر الين قرب أدنى مستوى في 24 عام.

ارتفعت بنهاية تعاملات يوم الجمعة الماضي بيد أنها سجلت خسارة أسبوعية مع ترقب أنظار المستثمرين نحو اجتماع منظمة أوبك + في الأسبوع المقبل.

وأنهى تعاملات الأسبوع عند مستويات قرب 93 دولار للبرميل، بعد خسائر أسبوعية بلغت 6.04%، بينما اغلق خام نايمكس الأمريكي عند مستويات قرب 86.87 دولار للبرميل، لينخفض خلال الأسبوع بنسبة 6.6%.

الهبوط الناعم وذروة الدولار

وبدون تباطؤ معدلات الإنفاق الاستهلاكي وتراجع ضغوط الأجور، فإن جهود الاحتياطي الفيدرالي لخفض التضخم من اعلى مستوياته المسجلة منذ عقود عديدة سيظل من أكبر التحديات.

مهمة الهبوط الناعم لمجلس الاحتياطي الفيدرالي في ظل اهمية كبح جماح الأسعار التي وصلت إلى أعلى مستوياتها في 40 عاماً وبروزها كأحد أهم الأولويات الجوهرية التي يتصدى لها مسؤولي الاحتياطي الفيدرالي قد تستمر وتيرة تشديد السياسات النقدية ورفع أسعار الفائدة بمقدار 75 نقطة أساس، حيث أظهرت أحدث موجة من البيانات مدى مرونة ثقة المستهلك وارتفاع الطلب على العمالة.

وتعتمد آمال الاحتياطي الفيدرالي في تحقيق الهبوط الناعم على ظاهرة نادرة الحدوث، ألا وهي أن تزايد معدلات البطالة ليس بدافع من فقد العاملين لوظائفهم، بل لأن المزيد من العاطلين عن العمل بدأوا في البحث عن وظائف شاغرة.

وقد يؤدي ارتفاع أحدث معدلات المشاركة في القوى العاملة إلى زيادة الضغوط على الدخل ما يدفعه إلى التراجع والحد من الإنفاق دون التسبب في انكماش حاد.

وقد يعزز ذلك من فرص إبقاء الاحتياطي الفيدرالي، الذي يقوم حالياً برفع أسعار الفائدة بوتيرة سريعة في إطار مساعيه لكبح جماح التضخم الذي وصل إلى أعلى مستوياته منذ عقود عديدة، سعر الفائدة مرتفعاً لفترة أطول إذا حدث ذلك.

ويبدو أن رئيس مجلس الاحتياطي الفيدرالي، جيروم باول قد خلص إلى أن الأمر سيتطلب التعامل بشراسة، وليس مجرد هبوط سلس، لمعالجة التضخم الذي شهد ارتفاعاً لا هوادة فيه في أمريكا حيث قال من المرجح أن يتطلب خفض التضخم فترة من النمو المستدام.

وأضاف:بالإضافة إلى ذلك، قد تتراجع ظروف سوق العمل وترك باول المجال مفتوحاً أمام إمكانية رفع سعر الفائدة مرة أخرى بمقدار 75 نقطة أساس هذا الشهر، مشيراً إلى أن التراجع الأخير الذي شهده معدل التضخم في الولايات المتحدة كان أقل بكثير عن المستويات المستهدفة من قبل صانعي السياسات.

نجحت مرونة الاقتصاد الأمريكي في أعقاب ارتفاع أسعار الفائدة وتشديد مجلس الاحتياطي الفيدرالي سياساته في الحفاظ على جاذبية الدولار والضغط على نظرائه من باقي البنوك المركزية الرئيسية، إذ أنهى مؤشر الدولار الأمريكي تداولات الأسبوع بالقرب من أعلى مستوياته المسجلة منذ 20 عاماً عند مستوى .109.609

اليورو وسعر التعادل

في ظل ارتفاع معدل التضخم الكلي إلى أكثر من أربعة أضعاف المستوى المستهدف البالغ 2%، وتأكيد المؤشرات اتساع نطاق ارتفاع الأسعار ليشمل أكثر من مجرد المواد الغذائية والطاقة، يؤدي ضعف اليورو إلى تفاقم المشكلة من خلال زيادة تكلفة الواردات.

ومن المتوقع أن يقوم البنك المركزي الأوروبي برفع سعر الفائدة مرة أخرى بما لا يقل عن 50 نقطة أساس هذا الأسبوع بعد أن أعرب العديد من المسؤولين عن مخاوفهم عقب البيانات الأخيرة، التي اكدت ضرورة اتخاذ تدابير قوية، حيث صرح عضو مجلس إدارة البنك المركزي الأوروبي ورئيس البنك المركزي في ألمانيا يواكيم ناجل إن الحاجة إلى رفع أسعار الفائدة أصبح أمراً واضحاً.

ولكن ما زال يتعين تحديد مدى ارتفاعها، ويضغط عضو مجلس الإدارة مارتينز كازاك لرفع سعر الفائدة بمقدار 50 نقطة أساس على الأقل وانضم إلى الأصوات التي تؤيد رفعها بمقدار 75 نقطة أساس.

واتفق عضوا مجلس الإدارة روبرت هولزمان وكلاس نوت على ضرورة النظر في تلك الخطوة على الأقل، ومن المقرر أيضاً أن يناقش البنك الوطني السويسري رفع سعر الفائدة مرة أخرى في اجتماع السياسات المقرر عقده في وقت لاحق من الشهر الحالي بعد أن قام برفعها بالفعل بمقدار 50 نقطة أساس في يونيو.

بعد أن خسر اليورو أكثر من 12% من قيمته مقابل الدولار منذ يناير الماضي وتراجع دون نقطة التعادل، حاول اليورو التعافي بعد صدور بيانات الوظائف الأمريكية المختلطة لكنه ما يزال دون مستوى التعادل مع الدولار الأمريكي وأنهى تداولات الأسبوع مغلقاً عند مستوى 0.9955.

الين وقاع ربع قرن

كشفت أحدث البيانات عن فجوات إنتاج لمواكبة الطلب ومساهمة إعادة أنشطة الاعمال في تعزيز الاقتصاد الياباني، وكان الإنتاج الصناعي قوياً في يوليو، إذ ارتفع بشكل غير متوقع بنسبة 1.0% بعد ارتفاعه بنسبة 9.2% في يونيو.

كما نمت مبيعات التجزئة أكثر من المتوقع في يوليو بنسبة 0.8% مقابل تسجيل تراجعاً بنسبة 1.4% في يونيو، وتشير المكاسب إلى تلاشي اختناقات العرض العالمي واستمرار قوة الطلب المكبوت.

أما على صعيد سوق العمل، ظهرت تقارير إيجابية، إذ ظل معدل البطالة مستقراً دون تغيير يذكر عند 2.6% وارتفعت نسبة الوظائف إلى طلبات العمل لتبلغ 1.29 مقابل 1.27 في يونيو.

وتتراكم الضغوط على بنك اليابان لشرح وجهة نظره وراء إبقاء السياسة النقدية دون تغيير، حيث صرح حاكم البنك المركزي هاروهيكو كورودا إن التضخم سينخفض في بلاده في وقت لاحق من العام الحالي حتى عام 2024 في ظل انخفاض أسعار الطاقة.

وقال كورودا ليس لدينا خيار سوى التيسير النقدي المستمر حتى ترتفع الأجور والأسعار بطريقة مستقرة ومستدامة، حيث يعتقد أن ذلك كله تقريباً يرجع إلى ارتفاع أسعار السلع الأساسية.

وعلى الرغم من بدء تعافي الاقتصاد، إلا أن الين ما زال متراجعاً عند أدنى مستوياته المسجلة في 24 عاماً نتيجة للفارق بين أسعار الفائدة الآخذ في الاتساع مقارنة بالولايات المتحدة.

ويتطلب وقف تراجع الين قيام بنك اليابان برفع سعر الفائدة بوتيرة متسارعة، وسوف ينتهي الأمر بإلحاق ضرر بالغ بالاقتصاد نظراً لتعافيه ببطء من الجائحة، وقد أنهى تداولات الأسبوع عند مستوى 140.20.

والنفط

مع تضييق الخناق على ميزانيات المستهلكين بشكل متزايد وتباطؤ وتيرة نمو الاقتصادات بكافة أنحاء العالم، تباطأت وتيرة ارتفاع أسعار السلع الأساسية.

وما تزال اساسيات سوق النفط من مشرق الأرض إلى مغربها غير مؤكدة في ظل إصدار بيانات ضعيفة من الصين، وأزمة طاقة تعصف بأوروبا، وتشديد الفيدرالي الأمريكي سياساته النقدية وقوة الدولار.

وقد تراجعت أسعار النفط إلى حد ما قبل اجتماع الأوبك وحلفائها الأسبوع المقبل، الذي من المقرر التخطيط خلاله التخطيط لسياسة الإنتاج والمحادثات بشأن استمرار المناقشات النووية الإيرانية، إلا انه على الرغم من ذلك أنهي النفط تداولات الأسبوع دون مستوى 100 دولار للبرميل.

وانخفضت أسعار الذهب بعد أن بدد رئيس مجلس الاحتياطي الفيدرالي جيروم باول أية امال متعلقة ببدء الفيدرالي الأمريكي تيسير سياساته النقدية في وقت قريب، وأشار بدلاً من ذلك إلى مواصلة رفع سعر الفائدة والتأكيد على بقائها مرتفعة لكبح جماح التضخم.

كما ساهم الأداء القوي للدولار في التأثير سلباً على الذهب، الذي أنهى تداولات الأسبوع عند مستوى 1712.19 دولار للأوقية.

من جهة أخرى، فان التراجع الذي شهدته أسعار العديد من السلع الأساسية مؤخراً نتيجة ضعف وتيرة الطلب من شأنه المساهمة في خفض الأسعار عبر الاقتصاد العالمي.

هذا إلى جانب تحول المستهلكين بعيداً عن عادات التسوق غير الاعتيادية التي ظهرت أثناء تدابير الإغلاق والتي تم خلالها إنفاق المزيد على السلع والتحول إلى الخدمات.

الوظائف والبطالة

سلطت زيادة الوظائف الشاغرة في الولايات المتحدة الأضواء على مدى تشدد أوضاع سوق العمل، إذ ارتفع مؤشر الوظائف الشاغرة بشكل غير متوقع إلى 11.24مليون في يوليو مقابل 11.04 مليون في يونيو.

وأضاف أرباب العمل وظائف بوتيرة قوية، لكنها كانت أكثر اعتدالا في أغسطس، بينما تباطأت وتيرة نمو الأجور هامشياً، وارتفعت الوظائف غير الزراعية بمقدار 315 ألف وظيفة الشهر الماضي، كما ارتفع متوسط الدخل في الساعة بنسبة0.3% في أغسطس مقابل 0.5% في يوليو.

وارتفع معدل البطالة بشكل غير متوقع إلى 3.7% مقابل 3.5% الشهر الماضي مع ارتفاع معدل المشاركة في القوى العاملة، الذي بلغ 62.4%، ليسجل أعلى مستوى منذ بداية الجائحة في عام 2020.

ويشير هذا إلى مشاركة المزيد من الأشخاص في القوى العاملة وأن عدداً أكبر من الذين تركوا العمل أثناء الجائحة بدأوا في العودة إلى سوق العمل، في الوقت الذي تباطأت فيه وتيرة التعيينات على خلفية ارتفاع أسعار الفائدة.

ثقة المستهلك

من جهة أخرى، ارتفع مؤشر كونفرنس بورد لثقة المستهلك إلى أعلى مستوياته المسجلة في ثلاثة أشهر خلال أغسطس ليصل إلى 103.2 نقطة ما يعكس قوة خطط شراء الأجهزة الكهربائية والسيارات.

كما كان نشاط قطاع التصنيع أفضل من المتوقع خلال أغسطس بفضل انخفاض أسعار البنزين في الولايات المتحدة وارتفاع الطلبات، وبلغت قراءة مؤشر مديري المشتريات للقطاع الصناعي لمعهد إدارة الموارد الأمريكي 52.8 في أغسطس، دون تغيير عن مستويات يوليو، لكنه كان أفضل من التوقعات التي اشارت إلى وصوله إلى 51.9.

ويشير التحسن المفاجئ لأحدث المؤشرات إلى أنه على الرغم من ارتفاع أسعار الفائدة لكن الطلب على معدلات التوظيف والطلب الاستهلاكي ما يزال قوي، ما يزيد من مخاطر استمرار الضغوط التضخمية.

كما يزداد تفاؤل الأمريكيين تجاه الاقتصاد في ظل انخفاض أسعار البنزين حتى مع استمرار ارتفاع تكاليف المواد الأساسية الأخرى مثل الطعام بوتيرة سريعة.

أوروبا واشتعال التضخم

تواصل أسعار الطاقة والمواد الغذائية اشعال فتيل التضخم بمنطقة اليورو، حيث تسارعت وتيرة ارتفاع الأسعار بالمنطقة التي تضم 19 دولة لتصل إلى أعلى مستوياتها على الإطلاق في أغسطس عند 9.1% مقارنة بالعام الماضي.

وباستبعاد المواد الغذائية والطاقة، ارتفع معدل التضخم الأساسي إلى مستوى قياسي جديد عند 4.3%، ما يسلط الضوء على ضغوط الأسعار التي أصبحت واسعة النطاق.

وعلى مستوى المنطقة، تسارعت وتيرة التضخم الألماني إلى أعلى مستوياته المسجلة منذ 40 عاماً، إذ وصلت إلى 8.8% في أغسطس مقابل 7.5% في يوليو، كما ارتفع معدل التضخم السويسري في أغسطس، إذ وصل أعلى مستوياته المسجلة في 30 عاماً عند 3.5% مقابل 3.4% في يوليو.

وعلى الرغم من تباطؤ وتيرة ارتفاع الأسعار في إسبانيا وفرنسا هامشياً في أغسطس لكنها ما تزال عند مستويات مرتفعة ولاتزال مرتبطة بارتفاع أسعار الطاقة.

من جهة أخرى، تراجع معدل التضخم الإسباني للمرة الأولى منذ أربعة أشهر، إذ بلغ 10.4% مقارنة بمستويات العام الماضي مقابل 10.8% في يوليو، وارتفع معدل التضخم الفرنسي إلى 6.5% مقارنة بمستويات العام الماضي مقابل 6.8% في يوليو.

وما تزال التوقعات محفوفة بالمخاطر في ظل الحرب المستعرة في أوكرانيا واستخدام روسيا شحنات للرد على عقوبات الاتحاد الأوروبي.

وفي مواجهة مخاطر انقطاع التيار الكهربائي، وترشيد استخدام الغاز، والركود الشديد إذا خفضت روسيا شحنات الغاز، تتزايد امكانية حدوث ركود في منطقة اليورو يصل إلى أعلى المستويات منذ نوفمبر 2020، حيث تسبب ارتفاع تكلفة المعيشة إلى الاضرار بالشركات والأسر الأوروبية، وتفاقمت اختناقات العرض بسبب الجفاف الشديد ما أدى إلى انخفاض منسوب المياه عبر أنهار أوروبا هذا الصيف.

الصين تلوح بالتباطؤ

أدى المزيج الخطير ما بين الالتزام الثابت بسياسات صفر كوفيد وعمليات الإغلاق الإقليمية، ونقص الطاقة، والأزمة العقارية المستمرة في كافة أنحاء البلاد إلى التأثير سلباً على الإنفاق الاستهلاكي والتجاري وتباطؤ التعافي الاقتصادي في الصين، حيث ظل نشاط المصانع في حالة انكماش للشهر الثاني على التوالي في أغسطس. وعلى الرغم من الأداء الجيد لمؤشر مديري المشتريات التصنيعي الرسمي، الذي يقيس أداء الشركات الكبرى التابعة للحكومة، الذي ارتفع إلى 49.4 مقابل 49.0 في يوليو، إلا ان القراءة ما زالت في منطقة الانكماش.

وأدى تراجع مؤشر مديري المشتريات الصناعي الصيني الصادر عن Caixin، الذي يتتبع الشركات الصغيرة والخاصة والتي تتجه نحو التصدير، مواصلة مساره نحو الانكماش وصولاً إلى 49.5 في أغسطس، مما يضيف إلى المؤشرات الدالة على فقد تعافي قطاع التصنيع للزخم.

كما انخفض المؤشر الرسمي غير التصنيعي إلى 52.6 مقابل 53.8 في يوليو، وسيصدر مؤشر مديري المشتريات لقطاع الخدمات من Caixin الأسبوع المقبل.

ومن المقرر أن تتسبب الإجراءات الأخيرة التي تضمنت فرض تدابير الإغلاق على مدينة تشنغدو، سادس أكبر مدينة بالصين، في فرض المزيد من الضغوط على الاقتصاد الصيني.

ومن المرجح أن تؤدي تدابير الإغلاق إلى تراجع الإنفاق على قطاعات التجزئة والمطاعم وإجبار المصانع والشركات على الإغلاق، وتساهم تشنغدو بنحو 1.7% من الناتج المحلي الإجمالي الوطني للصين.

وعلى الرغم من ان تداعيات اغلاق تشنغدو قد لا يكون ضاراً بنفس مستوى إغلاق شنغهاي، الذي استمر شهرين، لكنه سوف يستمر أربعة أيام على الأقل ويؤثر على النشاط التجاري والاستهلاكي في المنطقة بما ينعكس سلباً على المعنويات بكافة أنحاء البلاد.

الدولار يتجه صوب الـ 110 ويُسقط عملات لقاع ربع قرن.. والنفط والذهب والأسهم ضحايا بواسطة Investing.com – السعودية Investing.com

أقراء أيضا

المصدر : منتوف و غوغل و مواقع انترنت 👇الدولار يتجه صوب الـ 110 ويُسقط عملات لقاع ربع قرن.. والنفط والذهب والأسهم ضحايا بواسطة Investing.com – السعودية Investing.com

[ad_1]

الدولار يتجه صوب الـ 110 ويُسقط عملات لقاع ربع قرن.. والنفط والذهب والأسهم ضحايا بواسطة Investing.com – السعودية Investing.com

[ad_2]

الدولار يتجه صوب الـ 110 ويُسقط عملات لقاع ربع قرن.. والنفط والذهب والأسهم ضحايا بواسطة Investing.com – السعودية Investing.com